Что тормозит российский рынок ИТ-оборудования: анализ и перспективы развития

17.02.2020

По данным исследования состояния отечественного рынка оборудования для ИТ и телекома, и перспектив его развития, проведенного J’son & Partners Consulting, рост закупок таких решений госорганами и крупным бизнесом с госучастием является необходимым условием защиты критичной информационной инфраструктуры от потенциальных угроз.

Если экономические условия работы промпредприятий в России не изменятся, отказ от развития отечественных полупроводниковых технологий поставит российских производителей телеком-оборудования в полную зависимость от импорта и вынудит перейти на контрактное производство за рубежом.

По данным зарубежных источников, в 2016-2018 года мировое потребление ИКТ-оборудования в мире росло в среднем на 8% за год, при этом инфраструктурная телеком-техника (магистральное приемо-передающее оборудование, базовые станции) прирастала лишь на 1%. Смещение спроса на периферию сети отражает рост разнообразия оборудования у конечного потребителя и лишь усилится с внедрением мобильных сетей 5G. Наиболее быстрый рост наблюдался в сегменте обработки данных – до 29%, сегменты оборудования для СХД и ИБ росли темпами около 7% в год.

Производство электронных компонентов во всем мире, по данным Statista выросло с 2016 по 2018 годы с $331 млрд до $363 млрд. В 2018 году на критически важные компоненты приходилось до 80% от общего рынка активных компонентов.

На фоне роста рынок меняет структуру: потребление «традиционных» корпоративных дата-центров снижается на фоне опережающего роста облачных дата-центров. Как следствие, спрос на услуги передачи, обработки и хранения данных формирует экосистему партнеров и сквозную инфраструктуру предоставления таких услуг. Глобальными лидерами процесса стали Google, Amazon Web Services, Microsoft и другие, включая крупнейших китайских облачных провайдеров.

Виртуализация и облака позволили повысить энергоэффективность облачных ЦОДов, практически отказавшись от систем охлаждения и перейдя на фрикулинг. Реализовано централизованное предиктивное управление вычислительными и инженерными компонентами ЦОД с использованием технологий ИИ.

По данным аналитиков J’son & Partners Consulting среднегодовой рост отечественного рынка оборудования для ИТ и телекома составил в 2016-2018 годах около 20%. На конец 2018 года этот рынок достиг почти 800 млрд рублей.

Доля отечественного потребления ИКТ-оборудования составляет 2% от общемирового показателя, что в целом соответствует доле России в общемировом ВВП, но при этом внутренние объемы отечественного производства относительно невелики и зависимость страны от ее импорта значительна.

Основным барьером для использования отечественных электронных компонентов является ее фактическое отсутствие в сегменте общегражданского оборудования и доминирование импорта, включая конкурентное ценовое давление. Особо чувствительными рисками для России в J’son & Partners Consulting называют высокую долю американских брендов (до 60 – 90%), производящих свою продукцию в других странах, что остается эффективным рычагом санкционного давления в будущем.

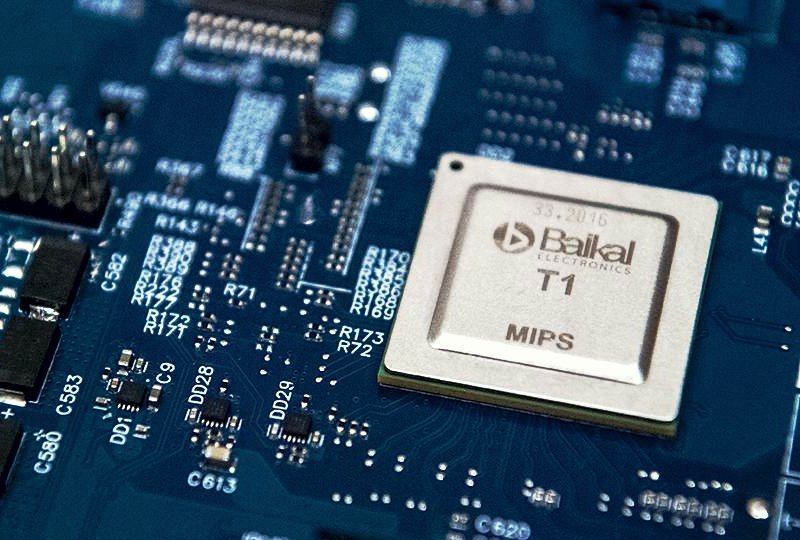

Согласно статистике импорта ФТС, в 2016-2018 годах импорт электронных компонентов в Россию вырос в 1,3 раза, при этом значительная его часть пришлась на различные микропроцессоры (серверные, ПЛИС, контроллеры) и чипы памяти. По оценке J’son & Partners Consulting, за этот же период объем отечественного производства электронных компонентов для гражданского рынка вырос почти в 1,7 раз, при этом ещё треть рынка в деньгах составило контрактное производство за рубежом. В данные по импорту включены отечественные разработчики с контрактным производством за рубежом, в том числе «Байкал-Электроникс», НТЦ «Модуль», «Миландр», «Элвис» и НИИМА «Прогресс».

Небольшой целевой рынок для отечественных производителей требует стимуляции потребления. Аналитики J’son & Partners Consulting рекомендуют сделать государственным приоритетом развитие инфраструктуры распределенных сетей ЦОД, критически важных для цифровой экономики. Это может стать одним из основных источников роста целевых рынков в России и позволит устранить отставание от развитых стран.

В настоящее время в России более 40 предприятий заняты выпуском приемо-передающего оборудования для волоконно-оптических линий связи, коммутаторов и маршрутизаторов, базовых станций для беспроводной связи, аппаратуры ИБ (межсетевые экраны, криптошлюзы), серверов и СХД общего назначения.

В J’son & Partners Consulting полагают, что для отечественной радиоэлектронной промышленности в приоритетах должны быть: разработка многоядерных процессорных архитектур с аппаратной виртуализацией; разработка ПЛИС спецпроцессоров и контроллеров для обработки данных на скоростях до 100 Гбит/с; разработка Ethernet-решений со скоростями 1, 10 и 100 Гбит/с; разработка средств и программных сред разработки для литографии с нормами до 16-28 нм и лучше; разработка общесистемного ПО.

Из-за неблагоприятной таможенной, налоговой и кредитной политики Правительства РФ, отечественные производители находятся в худшем положении относительно своих зарубежных конкурентов, что снижает их конкурентоспособность. При сохранении такой финансово-налоговой политики производителям выгоднее переносить производство за рубеж либо «садиться» на бюджетное финансирование, снижая конкурентоспособность.

По прогнозу IC Insights, начиная с 2018 года началось активное внедрение технологии 10 нм, к 2023 году их доля достигнет около 25% от общих производственных мощностей. Доля мощностей с нормами 28 нм и выше практически остается неизменной. Это говорит об ожидаемой кластеризации производства вокруг двух групп технологий: менее 10 нм и 28 нм и более.

С точки зрения спроса на оборудование для сетей 5G и цифровой экономики в целом, технологии менее 10 нм нужны для серверов и СХД, устройств с малой задержкой и высокой энергоэффективностью. Технологии 28 нм и выше нужны для «традиционной» микроэлектроники, контроллеров и устройств интернета вещей – то есть, где цена важнее производительности.

По данным Московского технологического университета, большинство российских разработчиков могут проектировать чипы с нормами 180 или 90 нм, освоение норм 45-28 нм только начинается. Анализ J’son & Partners Consulting показал, что потребность российских потребителей в таких чипах невелика. Импорт чипов с нормами 28 нм не превышает 3%, основной спрос приходится на чипы с нормами 22 нм и 14 нм, доля импорта которых в деньгах составила 75% и 17% соответственно.

Технология 28 нм могла бы закрыть существенные потребности российских потребителей. Вот почему задачи по импортозамещению должны быть рассчитаны на более длительный период планирования (до 30 лет), считают в J’son & Partners Consulting. Создание отечественной фабрики уровня 28 нм до сих пор обсуждается, но для обеспечения национальной безопасности и критической информационной инфраструктуры это может иметь и коммерческий успех. Именно в длительности и стабильности спроса изделий с топологией до 28 нм эксперты J’son & Partners Consulting видят возможности их коммерческого освоения в России.

-

12.04.2024

Объём рынка корпоративных коммуникаций в России превысил 80 млрд руб. -

12.04.2024

Qualcomm представила энергоэффективный Wi-Fi чип для IoT и платформу RB3 Gen 2 для роботов -

12.04.2024

«Гравитон» представил одноконтроллерные СХД с 36 отсеками

Новости IT бизнеса

- Acer

- Aerocool

- AMD

- APC

- Apple

- Aquarius

- Asrock

- Asus

- AVT

- Blackmagicdesign

- Brother

- Canon

- Chieftec

- Cisco

- Corsair

- Crucial

- D-Link

- Deepcool

- DELL

- Digis

- DOKO

- Eaton

- EDCOMM

- EliteBoard

- ELTEX

- Epson

- EXEGATE

- Fanvil

- Felix

- Foxconn

- Foxline

- FSP

- Fujitsu

- Geckotouch

- Genius

- Gigabyte

- Glacialtech

- Hewlett Packard

- HP

- IBM

- INFOCUS

- Intel

- IQBoard

- ITK

- Juniper

- Kingston

- Kyocera

- Lenovo

- Lenovo Consumer

- Lenovo SMB

- Lexmark

- LG

- Logitech

- Lumien

- Microsoft

- Mikrotik

- MSI

- NVIDIA

- ONEPLUS

- Optoma

- Pantum

- PNY

- Powercom

- Powercool

- Prestigio

- Promobot

- Q-Dion

- QUMO

- Ricoh

- Samsung

- Seagate

- Skilo

- Sony

- STM

- Supermicro

- Thermaltake

- Titan

- Toshiba

- TRIUMPH BOARD

- Ubiquiti

- ViewSonic

- VIVOCOMP

- Wize

- Xerox

- Xiaomi

- Zalman

- Катюша

- Яндекс